Les secrets dévoilés : Maximisez votre héritage et minimisez vos frais de succession !

Après avoir lu cet article, vous comprendrez :

- Les bases juridiques des droits de succession en France, y compris les abattements, le fonctionnement du barème progressif des droits et les règles de transmission successorale.

- Comment identifier les spécificités fiscales des ayants-droits et procéder à la taxation de la succession, en respectant les règles de dévolution successorale.

- Comment trouver un notaire spécialisé en droit de la famille et en droit patrimonial, pour obtenir des conseils personnalisés et élaborer des stratégies adaptées à votre situation.

Vous êtes-vous déjà demandé ce qu’il adviendrait de votre patrimoine familial ? Dans cet article, nous explorerons en détail les tenants et aboutissants des droits de succession en France. Découvrez comment optimiser votre situation patrimoniale et protéger vos proches grâce à une planification successorale judicieuse.

Définition des droits de succession et de la masse taxable

Les droits de succession sont un aspect crucial de la gestion patrimoniale, ils permettent la transmission des obligations et des actifs d’une personne décédée, à ses héritiers.

Dans cette section, nous explorerons les bases juridiques des droits de succession en France, ainsi que leur impact sur la transmission patrimoniale. En comprenant les fondements juridiques de ce processus, vous serez mieux équipé pour prendre des décisions éclairées concernant la cession de votre patrimoine.

Définition et paiement des droits de succession

Vous vous demandez surement quoi correspondent les droits de succession et ce qui pourrait vous arriver si vous décidiez de ne pas les payer. Répondons ensemble à ces questions.

Qu’est-ce que les droits de succession ?

Il est ici primordial de distinguer les droits de succession, et les frais de notaire. Les frais notariés sont composés des émoluments du notaires, ainsi que de diverses taxes qu’il récolte pour le compte de l’État. Ils sont dû au titre de la rédaction de l’acte et de l’accomplissement de diverses formalités.

Les droits de succession sont juridiquement ce que l’on désigne comme des « droits de mutation à titre gratuit (DTMG) » dont est redevable l’ayant-droit, aussi appelé héritier, lors du règlement fiscal d’une succession. L’héritier ne le paiera que rarement seul, en effet, chaque héritier en sera redevable proportionnellement à sa quote-part.

Ces « DTMG » ne sont pas systématiquement dû. En effet, des dizaines de facteurs viennent influer sur cet impôt : le montant de l’actif, mais aussi la filiation avec le défunt, le montant du passif, ou encore le fameux rappel fiscal.

Pour faire simple, au plus le patrimoine est faible, et au plus l’héritier est proche du défunt, au plus maigre seront les droits de succession.

Est ce que je dois nécessairement recourir à un notaire pour payer mes droits de succession ?

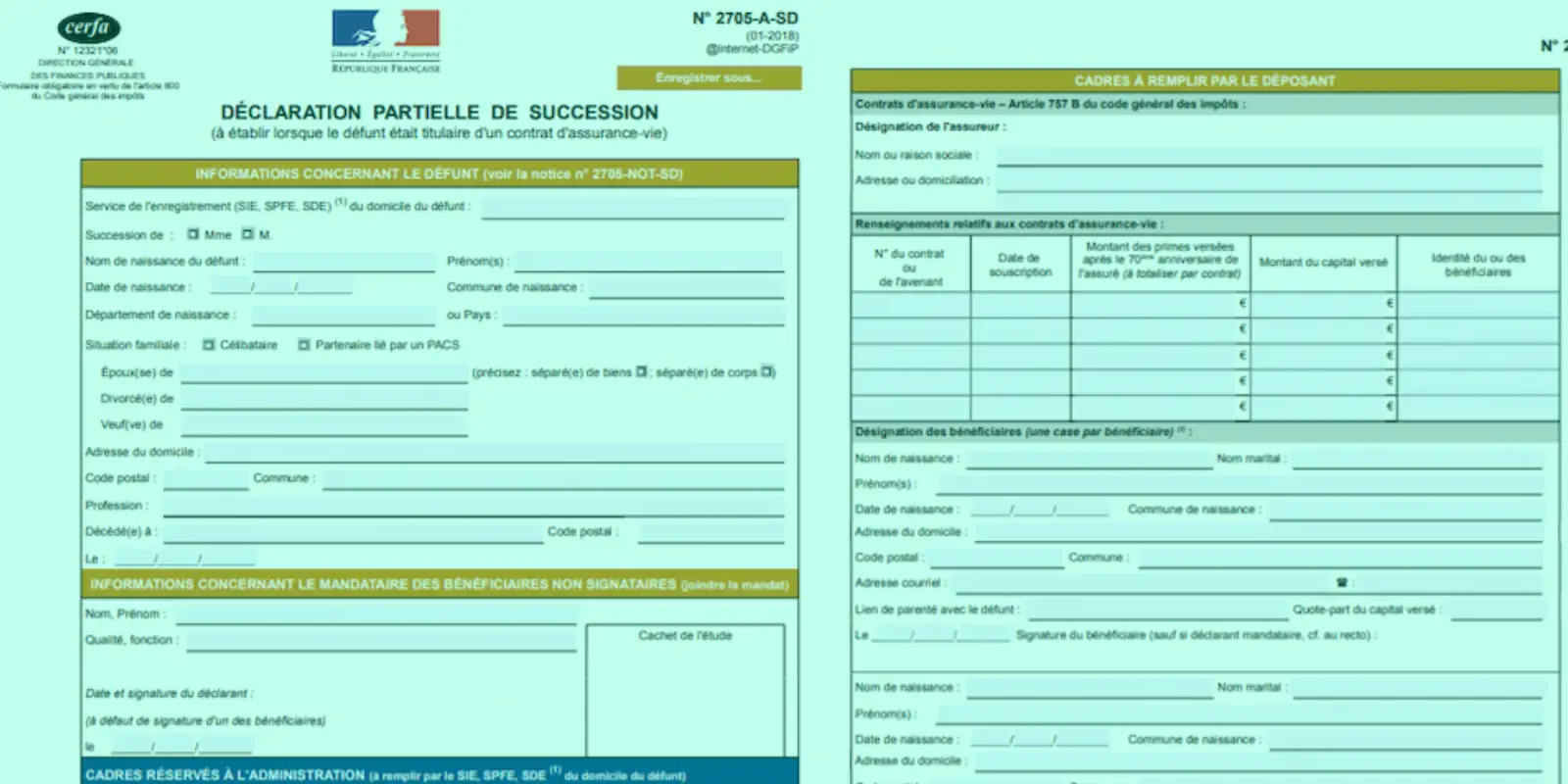

Tout d’abord, il convient de savoir si vous êtes à l’aise avec le droit et la fiscalité ! En effet, vous pouvez, sans recourir à votre notaire, établir vous-même votre déclaration de succession puisqu’il ne s’agit pas d’un acte authentique, ni même d’un acte tout court, c’est une déclaration fiscale. Cet imprimé fiscal devra retranscrire l’exact patrimoine dont est titulaire le défunt, au jour de son décès. Cependant, nous préférons vous mettre en garde : établir un tel document reste un métier à part entière qui requiert des connaissances approfondies en droit, et pour ces raisons, nous vous conseillons vivement de requérir les services de votre notaire.

Les droits de succession seront récoltés aux termes de la déclaration de succession. Pour la souscrire vous disposez pour tout décès en France métropolitaine de 6 mois postérieurement au décès.

Et si je décidais de ne pas payer ?

Et bien vous serez soumis à des pénalités de 0,20 % par mois, soit 2,4 % par an, ainsi qu’à une majoration de 10 % à 80 %, selon la situation.

Est ce que je dois avancer les frais de notaire et les droits de succession ? Tout dépend de l’actif de la succession. Si celui-ci comprend assez de liquidités pour payer l’ensemble des frais, et bien la réponse est négative. Il est également possible pour le notaire d’attendre que vous ayez vendu l’un des biens immobiliers de la succession pour payer ce que vous devez.

Si jamais cela ne suffisait pas, et bien dans ce cas, effectivement vous devrez vous acquitter des droits, mais aussi des frais de notaire grâce à votre propre patrimoine.

Composition de la masse taxable

Sur quelle assiette seront calculés les droits de succession ?

Il conviendra en premier lieu de déterminer l’actif du brut du défunt. Il faudra pour cela désigner ce qu’il possédait au jour de son décès, et valoriser l’ensemble des éléments. Attention, certains éléments d’actifs peuvent revêtir un avantage fiscal, ce qui vous permettra de diminuer votre imposition finale. C’est notamment le cas de la résidence principale qui subira un abattement obligatoire de 20% lors du premier décès des époux. Cela peut être aussi le cas des comptes PEA dont le passif est déductible de la succession, ou de certains bien détenus en Corse…

Le plus parlant reste d’imager nos propos :

- Anna, célibataire, décède et laisse pour lui succéder ses deux filles, Ella et Camille. Anna possédait un appartement à La Grande-Motte évalué 500.000 euros et un compte bancaire comprenant 100.000 euros au jour de son décès. L’actif brut sera ici de 500.000 euros + 100.000 euros = 600.000 euros.

- Une fois l’actif brut déterminé, il conviendra de trouver l’actif net. Pour cela, rien de plus simple, il vous suffit de soustraire le passif de la succession (dettes du défunt – jusqu’à trois mois avant le décès – , frais funéraires à hauteur de 1.500 euros maximum, créances, prêts non assurés etc…). Exemple : Anna avait souscrit un prêt pour acquérir son appartement, mais malheureusement, celui-ci n’était pas assuré. Il reste à rembourser au jour du décès 98.500 euros.

- Ella et Camille peuvent également déduire un forfait de 1.500 euros de frais funéraires. Le passif s’élève donc à 98.500 euros + 1.500 euros = 100.000 euros. L’actif net sera ici de 600.000 – 100.000 euros = 500.000 euros.

- L’actif net devra alors être subdivisé pour chaque héritier à concurrence de sa quote part.

- Exemple : Anna n’avait que deux filles, pas de conjoint survivant et n’avait pas fait de testament. Chaque fille récupère alors la moitié de la succession en pleine propriété.

- 500.000 / 2 = 250.000 euros chacune.

L’utilisation des abattements et montants des droits

Une fois l’actif net de la succession obtenu et divisé entre les héritiers, il nous reste encore à déduire l’abattement corrélé au lien entre l’héritier et le défunt avant de pouvoir appliquer le barème approprié.

Détermination des abattements

Les abattements jouent un rôle crucial dans le calcul des droits de succession. Ils représentent des montants déductibles de la base imposable, réduisant ainsi la charge fiscale pour les héritiers. Ces abattements peuvent varier en fonction du lien de parenté entre le défunt et les héritiers, ainsi que de la nature des biens transmis.

Dans cette section, nous examinerons en détail les différents types d’abattements disponibles, tels que l’abattement en ligne directe pour les enfants, l’exonération de droits en faveur du conjoint survivant, ou encore le rappel fiscal applicable aux donations antérieures. Nous discuterons également de l’impact de ces abattements sur le montant final des droits de succession.

L’abattement relatif au lien de parenté

L’abattement sera apprécié en fonction de la parenté avec la personne décédée.

Il est important ici de noter que le conjoint survivant, ou le partenaire de PACS héritant du fait d’un testament, ne paieront aucun droit de succession, qu’importe le cas de figure envisagé ou le régime adopté.

Ce n’est pas les cas des autres ayants droits qui pour leur part, recevrons un abattement en fonction de leur lien avec le défunt :

- Les enfant, père, et mère ont chacun un abattement de 100 000 €

- Les frères et sœurs ont chacun un abattement de 15 932 ;

- Les neveux ou nièces ont un abattement de 7 967 €;

- Toute personne n’ayant pas la qualité sus-indiquée aura un abattement de 1 594 €

Cet abattement viendra se déduire directement de l’actif net de succession.

Si nous poursuivons notre exemple :

- Ella et Camille sont les filles d’Anna, elles auront donc droit à un abattement de 100.00 euros chacune qui sera appliqué directement sur leur quote-part, soit :

- Ella : 250.000 euros – 100.000 euros = 150.000 euros part nette taxable.

- Camille : 250.000 euros – 100.000 euros = 150.000 euros part nette taxable.

Le principe du rappel fiscal

Cet abattement peut être amené à se recharger et se décharger avec les années et les libéralités.

En effet, vous disposez par période de 15 années successives d’un abattement valable à la fois pour les donations que vous consentez et pour votre succession. Il en est de même pour le barème progressif : si je dépasse mon abattement lors de la donation, et que je paie des droits de donation – aussi appelés DTMG – , alors mon ayant droit sera susceptible d’être taxée à cette même tranche lors de l’ouverture de ma succession.

Prenons l’exemple de l’abattement d’un enfant : il est de 100.000 euros.

Si je réalise aujourd’hui une donation au bénéfice de ce même héritier présomptif pour un montant de 300.000 euros, deux options s’offrent alors à moi :

- Si je décède sous moins de 15 ans suivant la donation : l’abattement résiduel de mon enfant sera de 0 euros pour ma succession. De plus, puisque lors de la donation j’ai dépassé les 100.000 euros d’abattement, alors je reprendrais à la tranche du barème progressif où je m’étais arrêté lors de la donation, dans notre cas, 20%, et serait imposé directement sur cette tranche-là.

- Si je décède plus de 15 ans après la donation : alors mon abattement sera totalement rechargé, et mon enfant aura de nouveau 100.000 euros à déduire lors de ma succession.

Barème progressif à double facteur : lien de filiation et montant de l’actif net taxable.

Combien va me coûter mon héritage ?

Le barème progressif des droits de succession est déterminé en fonction de la valeur totale de la succession, après application des abattements éventuels. Les barèmes applicables varient en fonction du lignage avec la personne décédée. Plus la valeur de la succession est élevée, plus le taux d’imposition applicable le sera proportionnellement. Dans cette partie, nous examinerons de près les différents barèmes, ainsi que les taux d’imposition correspondants.

Ligne directe :

Part taxable Tarif applicable

- N’excédant pas 8 072 € …………….5 %

- Comprise entre 8 072 € et 12 109 € ……………. 10 %

- Comprise entre 12 109 € et 15 932 €…………….15 %

- Comprise entre 15 932 € et 552 324 €…………….20 %

- Comprise entre 552 324 € et 902 838 €…………….30 %

- Comprise entre 902 838 € et 1 805 677 €……………. 40 %

- Supérieure à 1 805 677 €…………….45 %

Entre frère et sœur :

Part taxable Tarif applicable

- N’excédant pas 24 430 €…………….35 %

- Supérieure à 24 430 €……………. 45 %

Pour les parents jusqu’au 4e degré (inclus) il faut appliquer un taux unique de 55%.

Pour les autres héritiers un taux unique de 60 %

Poursuivons l’exemple de la succession d’Anna :

Ella et Camille sont les filles d’Anna, il convient donc d’appliquer le barème en ligne directe :

Taxation de Ella :

- 8072 x 5% = 403,6 euros

- (12.109 – 8.072) x 10% = 403,7 euros

- (15.932-12.109) x 15% = 573,45 euros

- (150.000 – 15.932) x 20% = 26 813,6 euros

- Droits à payer par Ella : 403,6 + 403,7 + 573,45 + 26.813,6 = 28 194,35 euros de droits de succession net.

Taxation de Camille :

- 8072 x 5% = 403,6 euros

- (12.109 – 8.072) x 10% = 403,7 euros

- (15.932-12.109) x 15% = 573,45 euros

- (150.000 – 15.932) x 20% = 26 813,6 euros

- Droits à payer par Camille : 403,6 + 403,7 + 573,45 + 26.813,6 = 28 194,35 euros de droits de succession net.

Soit 56 388,7 euros de droit au total.

Pistes d’optimisation fiscale : comment anticiper mon héritage ?

Pour éviter d’aboutir à une taxation élevée, il est recommandé d’anticiper ! Pour cela plusieurs mécanismes existent comme les assurances vie, les PEA, ou encore les donations-partages qui permettent d’amoindrir les droits de succession que vos héritiers devront payer. Certains mécanismes nous semblent indispensables à connaître : les donations en démembrement, les assurances vies, mais aussi le testament au bénéfice d’un partenaire de PACS.

La donation en démembrement une solution qui demande de l’anticipation

La donation en démembrement, c’est un peu les soldes du notariat. Elle vous permet de transmettre pour parfois moins 30%, moins 40% ou même moins 50 % les biens que vous possédez ! Mais attention, cela n’est pas sans risques.

Le démembrement, comment ça fonctionne ?

Tout d’abord il nous faudra connaître l’âge du donateur qui conservera l’usufruit ! Et oui, l’usufruit se calcul d’après un barème très strict que voici :

Age de l’usufruitier – Valeur de l’usufruit (%)

- Moins de 21 révolus – 90 %

- Moins de 31 révolus – 80 %

- Moins de 41 révolus – 70 %

- Moins de 51 révolus – 60 %

- Moins de 61 révolus – 50 %

- Moins de 71 révolus – 40 %

- Moins de 81 révolus – 30 %

- Moins de 91 révolus – 20 %

- Plus de 91 révolus – 10 %

Reprenons l’exemple d’Anna : admettons qu’elle ait 50 ans au jour de la donation, elle pourra alors donner son appartement à ses filles pour la moitié de la valeur, soit 250.000 euros, au lieu des 500.000 euros initiaux.

Pour cela elle va se défaire de ce que l’on appelle la nue-propriété. En donnant la nue-propriété à ses filles, elle pourra économiser à la fois sur le démembrement, mais également sur le rappel fiscal qui pourra se régénérer tous les 15 ans. Mais attention, cette opération n’est pas sans risque, puisque si Anna décide de vendre son appartement, il lui faudra alors l’accord de ses deux filles et leur restituer la valeur donnée en amont le jour de la vente.

Les assurances vies

Les assurances-vie présentent de nombreux avantages, notamment lorsqu’elles sont souscrites avant l’âge de 70 ans.Le principal avantage réside dans la fiscalité avantageuse dont bénéficient les bénéficiaires. En effet, les capitaux versés au décès du souscripteur sont exonérés de droits de succession dans la limite d’un certain plafond, ce qui permet de transmettre un capital non négligeable à ses proches sans imposition excessive. De plus, les sommes transmises par le biais de l’assurance-vie bénéficient d’un abattement spécifique, ce qui réduit encore davantage la charge fiscale pour les héritiers.

En outre, les assurances-vie offrent une grande souplesse dans la désignation des bénéficiaires. Le souscripteur a la possibilité de choisir librement les personnes qui percevront les capitaux à son décès, qu’il s’agisse de ses héritiers directs, de membres de sa famille élargie ou même d’organismes caritatifs. Cette faculté de désignation permet une véritable personnalisation de la transmission du patrimoine, conforme aux souhaits et aux besoins du souscripteur.

Le testaments au bénéfice du partenaire de PACS : une extension contemporaine des avantages du mariage.

L’identification des héritiers et le partage du patrimoine sont des étapes cruciales du processus de transmission successorale. Après le décès d’une personne, il est essentiel de déterminer qui sont les bénéficiaires légitimes de la succession. S’il n’y a pas de lien de parenté entre deux personnes, ni même de lien matrimonial, il est possible d’établir un PACS pour les partenaires de vie. Le testament peut intervenir dans ce cadre là : légalement votre partenaire de PACS ne peut prétendre à rien, mais si en revanche vous rédigez un testament à son bénéfice, celui-ci n’aura aucun droit de succession à payer sur ce que vous lui lèguerai !

Que retenir de cet article ?

En synthèse, cet article explore en profondeur les droits de succession en France, offrant une compréhension nette des principes juridiques et fiscaux régissant la transmission patrimoniale. Nous avons examiné les bases juridiques des droits de succession, y compris les abattements, le barème progressif des droits et les cas particuliers tels que les donations et les dettes.

Nous vous recommandons vivement de contacter un notaire spécialisé en droit de la famille et en droit patrimonial afin de traiter l’optimisation fiscale de votre patrimoine. En consultant un professionnel du droit, vous pouvez bénéficier de conseils personnalisés et élaborer des stratégies adaptées à votre situation, garantissant ainsi une transmission harmonieuse de votre héritage.

Vos questions et nos réponses

Dans cette section FAQ, nous répondons aux questions les plus courantes concernant les droits de succession en France.

Un abattement est un montant déductible de la base imposable des droits de succession, réduisant ainsi la charge fiscale pour les ayants-droits. Il varie en fonction du lien de parenté avec le défunt et peut permettre de minimiser les droits à payer.

Il existe deux moyens de recouvrements amiables en cas d’impossibilité de recouvrement amiable : l’injonction de payer et la procédure judiciaire simplifiée.

Les héritiers légitimes sont déterminés en fonction des règles de dévolution successorale prévues par la loi française. Ces règles établissent un ordre de priorité entre les héritiers potentiels, en tenant compte notamment du lien de parenté et des dispositions testamentaires éventuelles.

Pour optimiser sa situation patrimoniale et réduire les droits de succession, il est recommandé de recourir à des stratégies de planification successorale telles que les donations, les assurances-vie et les régimes matrimoniaux, ou encore les testaments. Ces démarches permettent de maximiser l’utilisation des abattements et de minimiser la charge fiscale pour les héritiers.

Les principaux taux d’imposition varient en fonction du montant de la succession et de la part revenant à chaque héritier. Le barème applicable est sélectionné en fonction du degré de parentalité entre l’ayant droit et le défunt. Ils sont progressifs, soit à taux unique avec des pourcentages plus élevés pour les tranches de succession les plus élevées.

Pour trouver un notaire spécialisé, il est recommandé de consulter les annuaires professionnels, les recommandations d’amis ou de proches, ou de contacter directement la Chambre des notaires de votre région.