La taxe d’habitation locataire est un sujet souvent complexe pour les locataires. En tant que résident d’un logement, vous vous demandez peut-être si vous êtes redevable de cet impôt, comment il est calculé, ou quelles sont les possibilités d’exonération.

Toutefois et depuis le 1er janvier 2023, la taxe d’habitation sur la résidence principale est supprimée pour tous les contribuables. Elle est toutefois maintenue sur les résidences secondaires.

Nous verrons dans cet article quelles étaient les règles avant 2023 et ce qu’il en est aujourd »hui.

La taxe d'habitation avant le 1er janvier 2023

La taxe d'habitation est une obligation fiscale qui touchait de nombreux résidents en France.

Définition

La taxe d’habitation est un impôt local qui concerne les personnes occupant un logement au 1er janvier de l’année d’imposition.

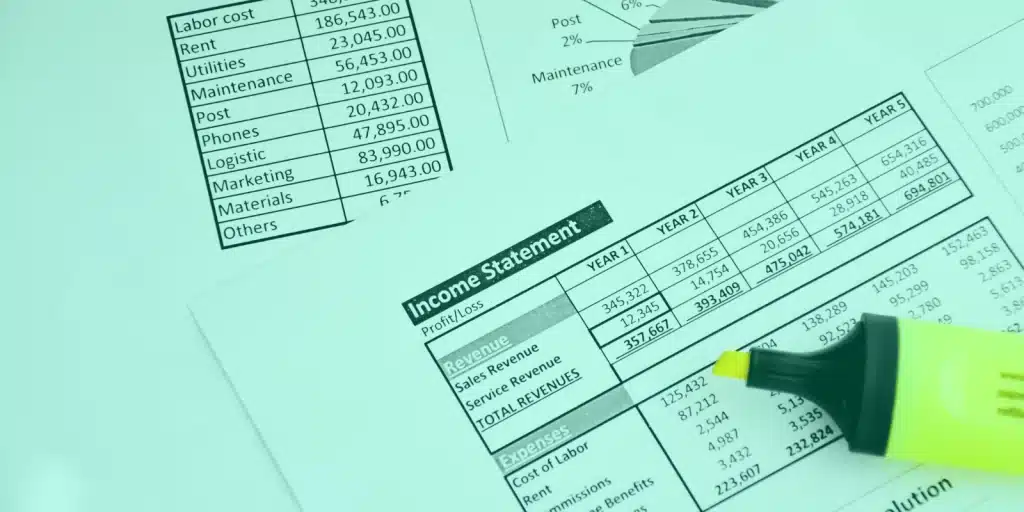

- Elle est calculée sur la valeur locative cadastrale de l’habitation, déterminée par l’administration fiscale. Ce montant est ensuite multiplié par les taux fixés par les collectivités locales.

La taxe d’habitation était due par la personne qui occupait le logement à titre de résidence principale au 1er janvier, qu’il s’agisse d’un locataire ou d’un propriétaire.

Qui devait payer la taxe d'habitation ?

En principe, la taxe d’habitation devait donc être payée par la personne occupant le logement au 1er janvier de l’année d’imposition. Cela inclut non seulement les propriétaires occupants, mais aussi les locataires et même les occupants à titre gratuit.

Pour les locataires, cela signifie qu’ils étaient tenus de s’acquitter de la taxe si le logement constituait leur résidence principale. Les résidences secondaires étaient généralement exemptes de taxe d’habitation, sauf si elles étaient utilisées comme logements meublés à titre temporaire.

Des exceptions existaient pour certains profils de contribuables.

- Par exemple, un étudiant louant un logement meublé pouvait être exonéré de la taxe d’habitation s’il est toujours rattaché au foyer fiscal de ses parents.

- De même, les foyers à faible revenu pouvaient bénéficier d’un allégement ou d’une exonération totale de la taxe d’habitation.

La taxe d'habitation depuis le 1er janvier 2023

La taxe d'habitation sur les résidences principales est supprimée depuis le 1er janvier 2023 néanmoins elle reste due pour certains locaux meublés occupés.

Les locaux concernés

La taxe d’habitation reste due pour tous les locaux meublés occupés par :

- Le propriétaire ou usufruitier, ou locataire lorsqu’il dispose du local comme résidence secondaire, c’est-à-dire un logement meublé (et ses dépendances) qui n’est pas sa résidence principale,

- Les sociétés, associations et organismes privés, lorsque ces locaux ne sont pas soumis à la cotisation foncière des entreprises (CFE),

- Les organismes de l’État, des départements et des communes, ainsi que par les établissements publics scientifiques, d’enseignement et d’assistance, lorsque ces locaux sont sans caractère industriel ou commercial.

Si vous avez reçu un avis de taxe d’habitation à payer alors que vous n’auriez pas dû en recevoir un, vous pouvez formuler une réclamation auprès de votre service des impôts des particuliers :

- Directement depuis la messagerie sécurisée de votre espace particulier sur impots.gouv.fr,

- Ou déposée par courrier auprès du service des impôts des particuliers.

Comment est calculée la taxe d'habitation ?

La taxe d’habitation sur les résidences secondaires est établie pour l’année entière en fonction de la situation au 1er janvier de l’année d’imposition.

- Son calcul se base sur la valeur cadastrale du logement et de ses dépendances en appliquant les taux votés par les collectivités locales. La valeur locative cadastrale est revalorisée tous les ans en fonction de la variation de l’indice à la consommation.

Les communes situées en zone tendue ont la possibilité d’appliquer une majoration de la taxe d’habitation sur les résidences secondaires :

- Communes situées dans une zone d’urbanisation continue de plus de 50 000 habitants avec un déséquilibre entre l’offre et la demande de logements ;

- Communes avec une proportion élevée de logements non affectés à un usage d’habitation principale.

Un avocat spécialisé en droit fiscal peut vous aider à comprendre vos droits et obligations.