La taxe d’habitation est un impôt s’appliquant en France à chaque personne (propriétaire ou locataire ou occupant à titre gratuit) disposant d’un bien immobilier. Elle est payée par la personne ayant la disposition ou la jouissance à titre privatif des locaux imposables au 1er janvier de l’année d’imposition.

En 2023, la taxe d’habitation sur les résidences principales est définitivement supprimée pour tous les contribuables.

Attention cependant, la taxe d’habitation reste toutefois due pour les autres locaux, notamment les résidences secondaires et les locaux vacants.

Après avoir lu cet article, vous saurez :

● Ce qu’est la taxe d’habitation : Nous expliquerons en détail ce qu’est cet impôt local et qui est concerné.

● Les critères d’exonération : Découvrez les conditions qui permettent d’être exempté partiellement ou totalement de la taxe d’habitation.

● Comment est calculée la valeur locative : Comprenez le processus d’évaluation de la valeur locative de votre propriété.

● Les conséquences de la suppression de la taxe d’habitation : Informez-vous sur les changements récents concernant la résidence principale.

● Les délais de paiement et les procédures de contestation : Apprenez quand payer la taxe d’habitation et comment contester en cas d’erreur.

Cette introduction vous offre un aperçu des connaissances essentielles que vous obtiendrez en parcourant cet article sur la taxe d’habitation. Vous serez en mesure de comprendre les bases de cet impôt, ses implications, et comment gérer votre situation fiscale en conséquence.

Les fondamentaux de la taxe d’habitation

La taxe d’habitation, un impôt local incontournable en France, est souvent mal comprise. Dans cette section, nous allons explorer sa définition, le processus de calcul et les nuances entre résidences principales et secondaires. En fournissant des informations précises et conformes à la législation française, cet article vise à éclairer le lecteur sur cet impôt essentiel.

Définition et histoire de la taxe d’habitation

La taxe d’habitation est un impôt local français appliqué aux locaux meublés utilisés comme logements. Historiquement, elle a été instaurée pour contribuer au financement des services offerts par les communes.

Selon l’article 1407 du Code général des impôts, cette taxe est due chaque année par l’occupant du logement au 1er janvier, qu’il soit propriétaire, locataire ou occupant à titre gratuit :

« I. – La taxe d’habitation sur les résidences secondaires et autres locaux meublés non affectés à l’habitation principale est due :

1° Pour tous les locaux meublés affectés à l’habitation autres que ceux affectés à l’habitation principale ;

2° Pour les locaux meublés conformément à leur destination et occupés à titre privatif par les sociétés, associations et organismes privés et qui ne sont pas retenus pour l’établissement de la cotisation foncière des entreprises ;

3° Pour les locaux meublés sans caractère industriel ou commercial occupés par les organismes de l’Etat, des départements et des communes, ainsi que par les établissements publics autres que ceux visés au 1° du II de l’article 1408. »

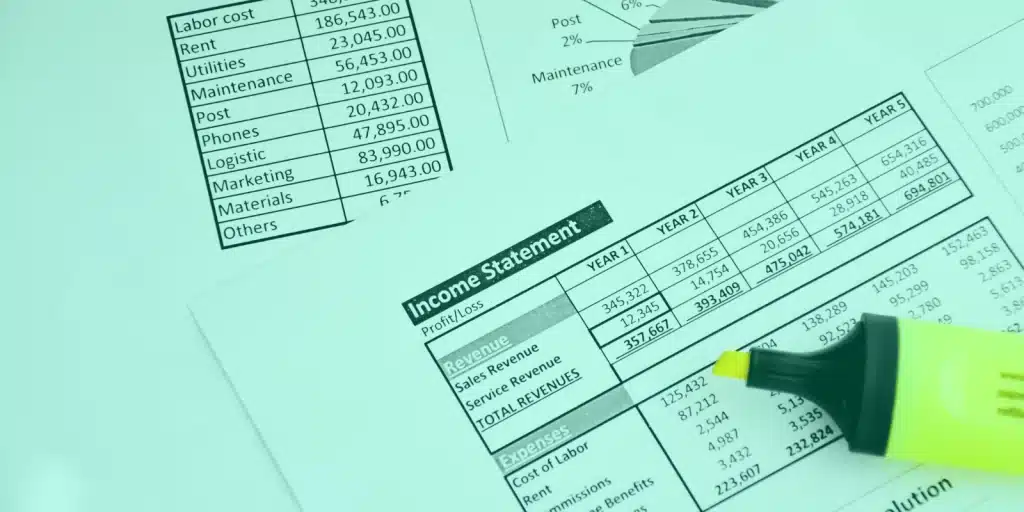

Comment est calculée la taxe d’habitation?

Le calcul de la taxe d’habitation repose sur la valeur locative cadastrale du logement et de ses dépendances. Cette valeur est ensuite ajustée par divers abattements, en fonction de la situation du contribuable et des décisions de la collectivité locale.

Les communes et les intercommunalités fixent les taux d’imposition, qui varient donc d’une localité à l’autre.

Cette valeur locative est revalorisée chaque année, en particulier en fonction de l’augmentation des prix. Le montant de la taxe est obtenu en multipliant la valeur locative par un taux d’imposition.

Il est important de noter que la taxe d’habitation pour les résidences secondaires ne bénéficie généralement pas des abattements applicables aux résidences principales.

Différences entre résidence principale et secondaire

La distinction entre résidence principale et secondaire a un impact significatif sur le montant de la taxe d’habitation. La résidence principale peut bénéficier d’abattements pour charges de famille et de certains allégements fiscaux.

En revanche, les résidences secondaires sont souvent soumises à des taux d’imposition plus élevés, notamment dans les zones tendues où la demande de logement excède l’offre. Les collectivités locales ont la possibilité d’appliquer une majoration de la taxe sur les résidences secondaires pour répondre à ces enjeux.

Ces informations soulignent l’importance de bien comprendre la taxe d’habitation, notamment en termes de calcul et de différenciation entre les types de résidence, pour se conformer aux exigences fiscales et optimiser sa situation fiscale.

L’importance de déclarer sa résidence secondaire pour la taxe d’habitation

Lorsque vous êtes propriétaire d’un local d’habitation, vous devez effectuer une déclaration d’occupation auprès des services fiscaux.

Cette déclaration auprès des services fiscaux avant le 1er juillet si vous êtes dans l’une des situations suivantes :

● Logement n’ayant pas encore fait l’objet d’une déclaration

● Changements intervenus depuis la précédente déclaration

Vous devez indiquer si vous conservez la jouissance du logement.

Dans ce cas, vous devez préciser la nature de votre occupation :

● Résidence principale

● Résidence secondaire

● Logement vacant

Si le logement est occupé par un tiers (locataire, par exemple), il faut l’identifier en fournissant les informations suivantes :

● Nom

● Prénom

● Date de naissance

● Pays, département et commune de naissance

Cette déclaration peut être faite sur le site impots.gouv.fr dans la rubrique gestion des biens immobiliers :

Réformes récentes et impact sur les contribuable

La taxe d’habitation a subi des réformes majeures affectant les contribuables. Cette section explore l’effet de la suppression progressive de cette taxe, les conséquences pour les communes et les mécanismes d’exonération.

Suppression progressive et son effet sur les ménages

Depuis 2023, la taxe d’habitation sur les résidences principales a été supprimée pour les ménages français. Cette réforme, initiée pour réduire la pression fiscale, a eu des répercussions diverses.

D’une part, elle a allégé le fardeau financier de nombreux foyers, particulièrement ceux à revenus modestes. D’autre part, la suppression entraîne des questionnements sur la compensation financière pour les collectivités locales et l’équité fiscale entre les propriétaires de résidences principales et secondaires.

La suppression progressive a également stimulé des discussions sur la redéfinition du système fiscal local et son impact sur la cohésion sociale.

Conséquences pour les communes et compensations de l’État

La suppression de la taxe d’habitation sur les résidences principales représente un défi financier pour les communes. En réponse, l’État a mis en place des mécanismes de compensation pour pallier cette perte de revenus. Ces compensations sont cruciales pour maintenir le financement des services publics locaux. Toutefois, des inquiétudes subsistent quant à la suffisance et à la pérennité de ces compensations, surtout dans un contexte où les besoins et les dépenses des communes continuent d’augmenter. Cette situation soulève des questions sur l’autonomie financière des communes et leur capacité à répondre efficacement aux besoins de leurs citoyens.

Exonérations et dégrèvements : qui bénéficie?

La réforme de la taxe d’habitation a introduit plusieurs exonérations et dégrèvements, ciblant principalement les ménages aux revenus modestes.

Les critères d’éligibilité à ces exonérations sont définis par le niveau de revenu et la situation familiale. Ces mesures visent à alléger la charge fiscale pour les foyers les moins aisés, contribuant ainsi à une fiscalité locale plus équitable. Cependant, ces exonérations soulèvent également des questions sur l’équité fiscale entre différents groupes de contribuables et l’impact sur le budget global des collectivités locales. L’efficacité de ces mesures est un sujet de débat parmi les experts en politique fiscale.

En tout état de cause, une exonération est prévue si vous conservez la jouissance de votre résidence principale avant d’être hébergé durablement dans un établissement d’accueil spécialisé (maison de retraite ou centre de soins de longue durée), vous pouvez être exonéré de taxe d’habitation sur les résidences secondaires pour votre ancien logement. L’exonération est accordée à compter de l’année qui suit celle de votre hébergement conformément à l’article 1414B du Code général des impôts.

Avenir de la taxe d’habitation en France

La taxe d’habitation, un élément clé du système fiscal français, fait face à des évolutions majeures. Cette section explore les débats actuels, l’impact sur le marché immobilier, et le rôle crucial des collectivités locales dans la fixation des taux.

Débats actuels et perspectives d’évolution

Les réformes récentes de la taxe d’habitation ont lancé de nombreux débats sur son avenir. Les questions abordées portent sur l’équité et la répartition des charges fiscales, en particulier avec la suppression progressive pour les résidences principales.

Certains experts discutent de la possibilité d’une refonte complète du système de taxation locale, qui pourrait inclure une réévaluation des valeurs locatives cadastrales ou l’introduction de critères de revenus dans le calcul de la taxe. Cette évolution pourrait mieux refléter les réalités économiques actuelles et les variations du marché immobilier.

Impact sur le marché immobilier et la mobilité résidentielle

L’impact de la taxe d’habitation sur le marché immobilier et la mobilité résidentielle est significatif. La suppression de la taxe pour les résidences principales peut inciter à une plus grande mobilité résidentielle, en allégeant les charges fiscales liées au changement de logement.

D’autre part, la taxation accrue des résidences secondaires, notamment dans les zones tendues, pourrait influencer le marché immobilier en réduisant la spéculation et en favorisant une meilleure disponibilité des logements pour les résidents permanents. Ces changements pourraient également avoir un impact sur les prix de l’immobilier, en particulier dans les zones touristiques ou à forte demande.

Rôle des collectivités locales dans la fixation des taux

Le rôle des collectivités locales dans la fixation des taux de la taxe d’habitation est primordial. Malgré la suppression de la taxe pour les résidences principales, les collectivités conservent la latitude de fixer les taux pour les résidences secondaires. Cette autonomie leur permet d’ajuster la fiscalité locale en fonction des besoins spécifiques de leur territoire, comme l’investissement dans les infrastructures ou les services publics. Toutefois, cette flexibilité pose des questions sur l’uniformité et l’équité de la taxe à travers le pays, car cela peut entraîner des disparités importantes entre les différentes communes.

Que retenir de cet article ?

Cet article a exploré en profondeur les nuances de la taxe d’habitation en France, ses réformes récentes, et ses implications futures.

La suppression progressive de cette taxe pour les résidences principales, conformément à l’article 1407 du Code général des impôts, a allégé le fardeau fiscal de nombreux foyers, tout en soulevant des questions sur la compensation financière pour les communes et l’équité fiscale entre les propriétaires de résidences principales et secondaires.

Un avocat spécialisé en droit immobilier ou en droit fiscal serait le plus à même de traiter les problématiques liées à la taxe d’habitation. Il peut offrir des conseils juridiques précis et adaptés aux besoins individuels, que ce soit pour la compréhension des obligations fiscales ou pour naviguer dans les complexités des réformes fiscales.

Pour terminer, cet article met en lumière l’importance de rester informé et conscient des changements dans la législation fiscale, qui affectent notre quotidien. Il est essentiel de se rappeler que, derrière les chiffres et les lois, il y a des histoires humaines – des familles, des propriétaires, et des locataires – tous impactés par ces évolutions. L’empathie et la compréhension de ces impacts sont cruciales pour naviguer dans le paysage fiscal en constante évolution..

Vos questions et nos réponses

Bienvenue dans notre FAQ sur la taxe d’habitation. Nous avons rassemblé les informations essentielles pour répondre à vos questions les plus courantes concernant cet impôt local. Explorez les réponses ci-dessous pour clarifier vos doutes.

La taxe d’habitation est un impôt local en France, basé sur la valeur locative des logements. Elle concerne uniquement les résidences secondaires, sauf exemptions.

Toute personne disposant d’une habitation au 1er janvier est redevable, sauf certaines exceptions liées aux revenus.

Vous pouvez bénéficier d’une exonération de la taxe d’habitation si vous quittez votre résidence principale pour entrer dans un établissement spécialisé (centre de soins de longue durée ou maison de retraite). Vous pouvez alors être exonéré de taxe d’habitation sur les résidences secondaires pour votre ancien logement.

La valeur locative est évaluée par l’administration fiscale en fonction de caractéristiques propres à chaque bien.

Depuis janvier 2023, elle est supprimée pour la résidence principale, sauf pour les résidences secondaires.