Êtes-vous certain de connaître tous les taux de TVA restauration applicables et comment éviter les sanctions fiscales ?

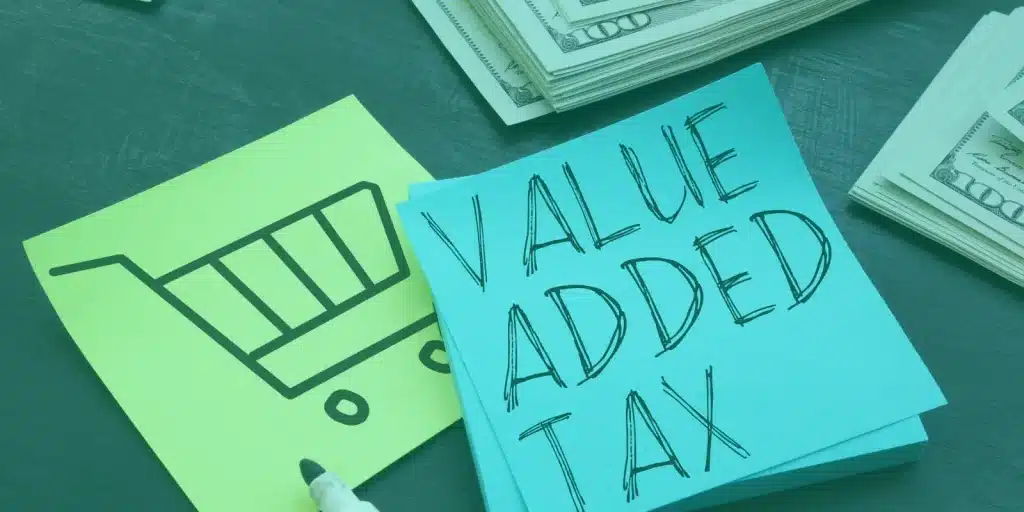

La Taxe sur la Valeur Ajoutée (TVA) est un impôt indirect sur la consommation, perçu par l’État à chaque étape du processus de production et de distribution des biens et services. Introduite en France en 1954, la TVA est aujourd’hui appliquée sur la quasi-totalité des produits et services.

En restauration, la TVA est un sujet complexe qui nécessite une compréhension approfondie des différents taux, des obligations fiscales et des meilleures pratiques de gestion.

Après avoir lu cet article, vous saurez :

- Quels sont les différents taux de TVA applicables en restauration.

- Comment collecter et reverser la TVA de manière conforme.

- Les obligations fiscales et comptables pour déclarer la TVA.

- Les sanctions possibles en cas de non-conformité fiscale.

Les taux de TVA en restauration

Les taux de TVA en restauration varient en fonction des produits et services offerts par l'entreprise. Comprendre ces différents taux est crucial pour assurer la conformité fiscale et optimiser les coûts.

Les différents taux de TVA restauration applicables

En France, les services de restauration sont soumis à plusieurs taux de TVA, qui dépendent de la nature du service fourni.

La première étape est de déterminer si le produit alimentaire (ou la boisson) est vendu pour une consommation immédiate ou non. Ainsi, il existe 3 taux de TVA pour les produits de l’alimentation :

- 5,5 % sur un produit conditionné dans un contenant permettant sa conservation, donc pour une consommation qui peut être différée. Le contenant doit être hermétique, avec une date limite de conservation ;

- 10 % sur un produit vendu pour une consommation immédiate ;

- 20 % : seulement sur les boissons alcoolisées, quel que soit le type de consommation, immédiate ou différée.

Produits concernés par chaque taux

La vente de produits alimentaires et de boissons est soumise à différents taux de TVA :

- 5,5 % sur un produit conditionné dans un contenant permettant sa conservation, donc pour une consommation qui peut être différée. Le contenant doit être hermétique, avec une date limite de conservation ;

- 10 % sur un produit vendu pour une consommation immédiate ;

- 20 % : seulement sur les boissons alcoolisées, quel que soit le type de consommation, immédiate ou différée.

Les confiseries, produits chocolatés, margarines et caviar ont un taux plein de 20 % lorsqu’ils sont vendus dans des contenants permettant leur conservation (et à 10% lorsqu’ils sont vendus dans le cadre de la restauration).

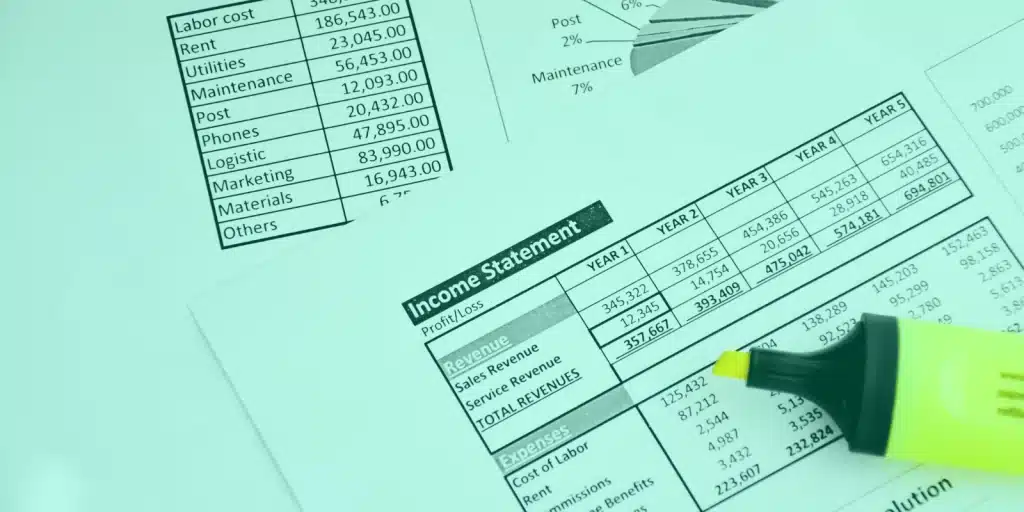

Obligations fiscales des entreprises de restauration

Les entreprises de restauration doivent respecter diverses obligations fiscales pour rester conformes aux régulations en vigueur, notamment en matière de TVA.

Collecte de la TVA restauration

Tous les établissements du secteur de la restauration ainsi que les vendeurs ambulants tels que les food-truck et aux espaces de consommation au sein d’établissements sont tenus de collecter la TVA sur toutes les ventes de biens et services soumis à cette taxe.

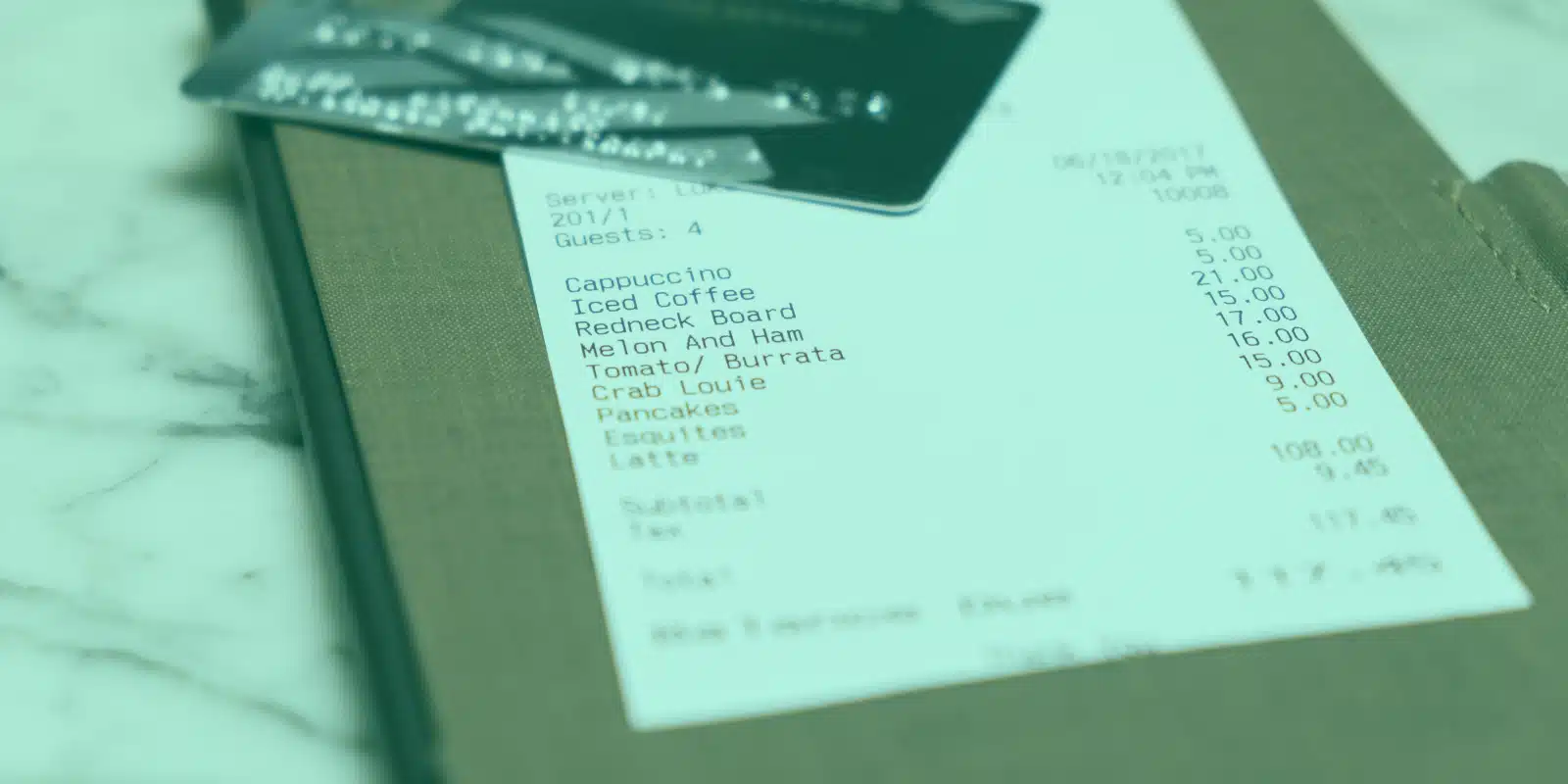

- La collecte de la TVA se fait au moment de l’encaissement, lors du règlement de l’addition par le client.

La TVA collectée doit ensuite être reversée à l’administration fiscale via le formulaire n°3310-CA3-SD pour les déclarations mensuelles ou trimestrielles.

Cette déclaration doit inclure le montant total des ventes, le montant de la TVA collectée, et tout crédit de TVA déductible.

Si une même vente fait intervenir plusieurs taux de TVA restauration, le vendeur peut choisir :

- Soit d’appliquer à chaque produit son taux correspondant (on parle alors de ventilation des recettes) ;

- Soit d’appliquer le taux de TVA le plus élevé, ce qui n’est pas la solution optimale.

Sanctions en cas de non-conformité

Si une entreprise ne collecte pas la TVA correctement, ou si elle ne la reverse pas à temps, elle risque des amendes et des majorations d’impôts.

En cas de fraude avérée, les sanctions peuvent inclure des pénalités fiscales allant jusqu’à 80% du montant de la TVA due, et des poursuites pénales pouvant mener à des peines d’emprisonnement.

Les restaurateurs doivent donc être extrêmement vigilants et s’assurer qu’ils respectent toutes les obligations fiscales.

Le non-respect des obligations fiscales en matière de TVA peut entraîner des sanctions sévères pour les restaurateurs.

En cas de doute, il est conseillé de consulter un expert-comptable ou un avocat spécialisé en droit fiscal pour garantir la conformité et éviter des complications coûteuses.