Comment l’abattement fiscal peut-il réduire significativement vos impôts cette année ?

L’abattement fiscal est un avantage fiscal, permettant de réduire sa base d’imposition. Son fonctionnement n’est pas toujours évident à comprendre pour certains, en effet il peut être complexe. Le calcul d’un abattement peut être source de confusion, alors pour être sûr de ne pas commettre d’erreurs sur votre déclaration, nous vous guidons à travers le fonctionnement de l’abattement fiscal.

Dans un monde où la pression fiscale ne cesse d’augmenter, comprendre l’abattement fiscal devient une nécessité pour réduire vos impôts et optimiser vos finances.

Cet article dévoilera les fondamentaux de l’abattement fiscal, explorera des stratégies d’optimisation fiscale efficaces et examinera le cadre légal ainsi que les évolutions récentes qui impactent directement votre portefeuille. Que vous soyez un particulier désireux de maximiser vos économies ou une entreprise cherchant à améliorer sa rentabilité, ces informations clés vous guideront à travers les méandres de la fiscalité française.

Préparez-vous à découvrir comment l’abattement fiscal peut jouer en votre faveur, réduire vos charges et vous permettre de faire des choix éclairés pour votre avenir financier.

Les fondamentaux de l'abattement fiscal

L'abattement fiscal joue un rôle crucial dans la stratégie financière des individus et des entreprises en France. Il s'agit d'une réduction accordée sur la base imposable, permettant ainsi de diminuer le montant de l'impôt dû. Ce mécanisme favorise non seulement une certaine équité fiscale mais encourage également l'investissement et la consommation.

Dans cette section, nous explorerons les définitions et principes clés de l'abattement, les différents types existants ainsi que leur calcul et application pratique.

Définition et principes clés

L’abattement fiscal est un terme utilisé en fiscalité pour définir un montant qui vient abaisser la base imposable. Ce principe s’applique à tout type d’impôt : impôt sur le revenu (IR ou IRPP), mais aussi taxe d’habitation, taxe foncière, impôt sur la fortune immobilière (IFI), droits sur les donations et successions pour ne citer que les impositions touchant les particuliers.

L‘abattement fiscal représente une déduction légale appliquée à la base imposable, avant le calcul de l’impôt sur le revenu ou sur la fortune.

Son objectif principal est d’adapter l’impôt aux capacités contributives du contribuable, en tenant compte de situations personnelles spécifiques (nombre de personnes à charge, situation de handicap, etc.).

Il se manifeste sous diverses formes et montants, selon les dispositions légales en vigueur, telles que celles décrites dans le Code Général des Impôts en France. En reconnaissant ces principes, le système fiscal français cherche à promouvoir une fiscalité plus juste et équilibrée.

Types d'abattement fiscal

Les types d’abattement fiscal varient considérablement, s’adaptant à une large gamme de situations et d’objectifs. Pour les particuliers, les abattements peuvent être liés à leur situation familiale, à des investissements spécifiques ou à la détention de certains types de biens.

Par exemple, l’abattement pour durée de détention s’applique aux plus-values immobilières, réduisant l’impôt sur le gain réalisé lors de la vente d’un bien immobilier.

Pour les entreprises, des abattements peuvent encourager l’investissement dans la recherche et développement ou l’embauche de certaines catégories de salariés. Ces dispositifs, bien que variés, ont tous pour but de stimuler l’économie tout en tenant compte des spécificités de chaque contribuable.

Abattements spéciaux

Certains contribuables bénéficient d’abattements spécifiques. C’est notamment le cas des personnes modestes invalides (invalidité d’au moins 40% ou incapacité d’au moins 80%) et des personnes âgées de plus de 65 ans au 31 décembre de l’année de perception des revenus.

Cet avantage, qui se cumule avec l’abattement de 10% sur les pensions et retraites, est plafonné et soumis à conditions de ressources. Le montant de l’abattement spécial est doublé en présence de deux personnes âgées de plus de 65 ans ou invalides répondant aux conditions d’attribution.

Son montant est égal à :

● 2.746 euros si le revenu net global de 2023 est inférieur ou égal à 17.200 euros ;

● 1.373 euros si le revenu net global de 2023 est compris entre 17.200 et et 27.670 euros.

Il existe un autre abattement spécial, accordé aux enfants mariés, pacsés ou pères/mères de famille rattachés au foyer fiscal de leurs propre parent.

Dans ce cas, l’abattement fiscal sur le revenu qu’ils déclarent se monte à :

● 6.674 euros en 2024 sur les revenus 2023 par personne rattachée ;

● 6.368 euros en 2023 sur les revenus 2022

● 6.042 euros en 2022 sur les revenus 2021

● 5.959 euros en 2021 sur les revenus 2020

● 5.947 euros en 2020 sur les revenus 2019

● 5.888 euros en 2019 sur les revenus 2018

Abattement forfaitaire (fixe) ou en pourcentage

Les abattements, définis par la loi fiscale (appelé code général des impôts ou CGI), peuvent être appliqués de deux façons.

Il s’agit :

● soit d’un montant fixe, en euros, appelé abattement forfaitaire ;

● soit d’un pourcentage d’un revenu, on parle alors d’abattement proportionnel.

L’abattement forfaitaire ou fixe s’applique pour un montant identique à tous les foyers fiscaux au titre d’une même année fiscale. Parfois, certains abattements forfaitaires sont actualisés chaque année, d’autres non.

Exemple d’abattement forfaitaire : en cas de rattachement au foyer fiscal des parents des enfants mariés, unis par un Pacs ou chargés de famille, un abattement de 6.674 euros par personne rattachée (montant 2024 sur la déclaration des revenus de 2023) s’applique sur le revenu global.

Exemple d’abattement proportionnel : l’abattement de 10% sur les pensions et retraites. Ainsi, une retraite de 20.000 euros est prise en compte dans le revenu imposable pour 18.000 euros.

Cet abattement est (montant 2024 sur les revenus 2023):

- plafonné à 4.321 euros pour l’ensemble du foyer fiscal bénéficiaire ;

- d’un montant minimum de 442 euros pour chacun des titulaires de pensions.

Calcul et application de l'abattement fiscal

Le calcul de l’abattement fiscal exige une compréhension approfondie des règles applicables, qui diffèrent selon le type d’abattement et le cadre législatif en vigueur.

Pour calculer correctement l’abattement, il faut d’abord déterminer la base imposable, puis appliquer les taux et montants d’abattement spécifiques à chaque situation.

Par exemple, pour l’abattement sur les plus-values immobilières, le montant de l’abattement augmente avec la durée de détention du bien. Cette application réduit progressivement l’impôt dû, favorisant ainsi l’investissement à long terme.

La maîtrise de ces mécanismes est essentielle pour optimiser sa charge fiscale et nécessite souvent l’accompagnement d’experts en fiscalité pour garantir la conformité et l’efficacité de la démarche.

Types d'abattement fiscal

Il sera présenté les différentes situations où s’applique l’abattement fiscal.

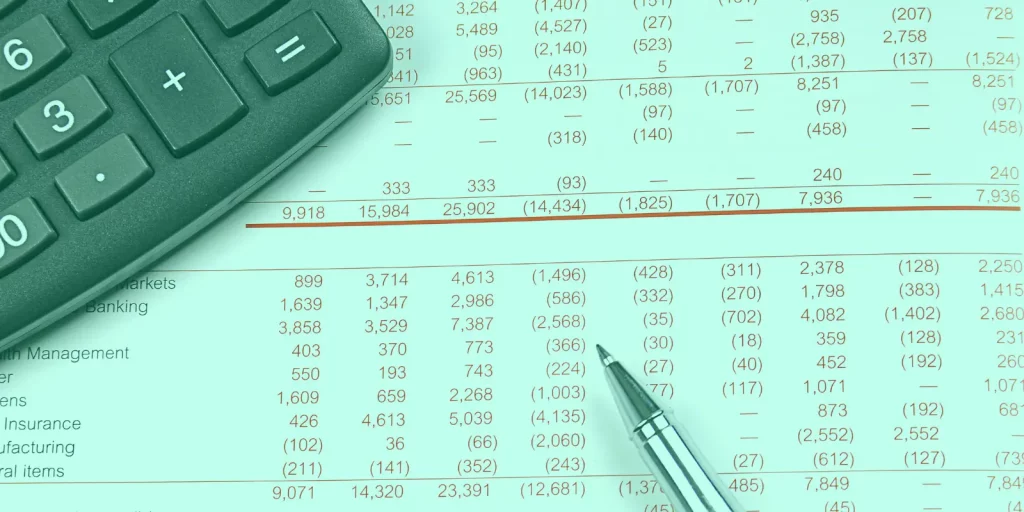

Législation encadrant les différents abattements fiscaux

La législation fiscale française prévoit différents types d’abattements fiscaux destinés à alléger la charge fiscale des contribuables dans certaines conditions spécifiques.

Ces abattements peuvent concerner l’impôt sur le revenu, la plus-value immobilière, les donations, et les successions, entre autres.

Il est essentiel pour les contribuables et les professionnels de bien comprendre les conditions d’application et les limites de ces dispositifs pour optimiser leur stratégie fiscale. Les textes de loi tels que le Code général des impôts (CGI) détaillent ces mécanismes et doivent être consultés régulièrement pour rester informé des dernières modifications législatives.

Quels sont les différents types d’abattements fiscaux ?

En France, il convient de noter que les abattements fiscaux peuvent varier en fonction de la nature des revenus ou des situations spécifiques de chaque contribuable.

L’abattement forfaitaire de 10% appliqué sur les frais professionnels des salariés

Chaque salarié peut bénéficier d’un abattement de 10% sur la somme des salaires perçus, et ainsi n’être imposé que sur le montant après déduction.

Prenons un exemple de calcul de l’abattement de 10% au titre des frais professionnels : Une personne a perçu un salaire de 10 000€. Elle bénéficie d’un abattement fiscal de 10%. Puisque 10% de 10 000€ équivaut 1 000€ (le montant de la déduction dont elle va bénéficier sur son salaire), cette personne ne sera donc pas imposée sur le montant total de son salaire, mais sur 9 000€ (10 000 – 1 000 = 9 000).

L’abattement fiscal sur les successions

Lorsque vous recevez la succession d’un héritage, des frais s’appliquent sur l’actif successoral. Cependant, vous pouvez bénéficier d’un abattement personnel, dont le montant dépend de votre situation familiale :

- Pour un enfant, un père ou une mère, l’abattement peut s’élever à 100 000€

- Pour un frère ou une soeur, l’abattement peut s’élever à 15 932€

- Pour un neveu ou une nièce, l’abattement s’élève à 7 967€

- En l’absence d’un autre abattement applicable, l’abattement s’élève à 1 594€

Pour bénéficier de l’abattement personnel en tant qu’héritier, vous ne devez pas avoir eu recours à un autre abattement (sur une donation par exemple) les 15 années précédant le décès du légataire.

L’abattement fiscal pour les dons familiaux

Selon la proximité familiale, les dons familiaux peuvent vous permettre de bénéficier d’un abattement, déterminé par un barème.

Lorsque vous recevez une donation, des taxes sont appliquées sur la somme que vous récupérez. Vous pouvez néanmoins réduire ces taxes grâce aux abattements en vigueur.

Si vous souhaitez effectuer une donation de la part de l’un de vos ascendants (parents, grands-parents, etc), un abattement d’un montant de 100 000€ maximum s’applique sur vos donations. Sachez toutefois que l’abattement entre en jeu pour les donations faites par une seule personne donatrice à un seul bénéficiaire, sur une durée de 15 ans.

Un abattement spécifique de 159 325€ est réservé aux personnes handicapées, cumulable avec un autre abattement peu importe s’il y a ou non un lien de parenté entre le donateur et le donataire.

Perspectives et conseils d'experts

Les experts fiscaux recommandent une veille législative active pour anticiper les changements dans la réglementation fiscale et adapter en conséquence la planification fiscale.

L’analyse des tendances législatives et des décisions de jurisprudence permet d’identifier les opportunités d’optimisation fiscale et de se prémunir contre les risques de non-conformité. De plus, la consultation d’un avocat fiscaliste ou d’un expert-comptable peut apporter une valeur ajoutée significative dans la mise en œuvre de stratégies fiscales complexes.

Quelle est la différence entre un abattement fiscal et une réduction d’impôts ?

Ces deux concepts visent à alléger la charge fiscale des contribuables, de manière (légèrement) différente et dans des contextes spécifiques.

Rappelons-nous que l’abattement fiscal est l’exemption d’une base imposable. En d’autres termes, il réduit le montant sur lequel les impôts sont calculés. Une réduction d’impôt quant à elle est une diminution directe du montant total d’impôt dû par le contribuable.

La réduction d’impôts survient après que la base imposable ait bénéficié de l’abattement fiscal. L’inverse n’est cependant pas possible.

Stratégies d'optimisation fiscale grâce aux abattements

La planification fiscale est essentielle pour maximiser l’utilisation des abattements fiscaux disponibles. Les contribuables doivent être proactifs dans leur approche, en se tenant informés des derniers changements législatifs et en consultant régulièrement des experts pour s’assurer qu’ils exploitent toutes les options d’économie d’impôts. Les abattements fiscaux peuvent varier considérablement en fonction des circonstances individuelles, il est donc crucial d’avoir une stratégie personnalisée.

Il est primordial de connaître les erreurs courantes à éviter lors de l’application des abattements fiscaux. Ces erreurs peuvent inclure la mauvaise interprétation des lois, l’omission de déclarations requises, ou le manquement à des délais critiques. La connaissance de ces pièges communs peut aider à prévenir des erreurs coûteuses et à optimiser la planification fiscale.

Que retenir de cet article ?

Cet article a exploré les stratégies d’optimisation fiscale à travers l’utilisation judicieuse des abattements fiscaux, soulignant l’importance d’une planification fiscale soignée et informée. Bien que les références spécifiques aux articles de loi n’aient pas été directement citées ici, il est crucial de comprendre que le cadre légal autour des abattements fiscaux est complexe et en constante évolution, nécessitant la vigilance des contribuables et des professionnels.

Un avocat spécialisé en droit fiscal sera idéalement positionné pour naviguer dans ce paysage complexe, offrant des conseils stratégiques et assurant la conformité avec les dernières mises à jour législatives et réformes.

Vos questions et nos réponses

Bienvenue dans notre section FAQ, où nous répondons aux questions les plus courantes concernant l’abattement fiscal. Notre objectif est de vous fournir des informations claires et utiles pour vous aider à naviguer dans le monde complexe de la fiscalité.

L’abattement fiscal est une déduction qui peut être appliquée à votre base imposable, réduisant ainsi le montant de l’impôt que vous devez payer. Il est conçu pour prendre en compte certaines dépenses ou situations personnelles, allégeant la charge fiscale des contribuables.

L’abattement fiscal est important car il permet d’assurer une équité fiscale en ajustant l’impôt à payer selon les situations individuelles, encourageant ainsi les investissements et aidant les contribuables à gérer plus efficacement leur charge fiscale.

Les abattements fiscaux sont disponibles pour divers groupes, y compris les particuliers, les familles, et les entreprises, selon des critères spécifiques définis par la législation fiscale.

Le calcul de l’abattement fiscal dépend du type d’abattement et des conditions spécifiques à chaque situation. Il nécessite généralement de déduire un montant fixe ou un pourcentage de la base imposable.

Il existe plusieurs types d’abattements, incluant des abattements pour durée de détention en matière de plus-values immobilières, pour situation familiale, ou encore pour des investissements spécifiques.

Oui, dans certains cas, il est possible de cumuler plusieurs abattements, mais cela dépend des règles spécifiques applicables à chaque abattement et de votre situation fiscale.

Pour des informations fiables et à jour, il est conseillé de consulter le site officiel de l’administration fiscale ou de faire appel à un conseiller fiscal professionnel.