Les dons familiaux de sommes d’argent constituent-ils une véritable solution pour optimiser votre patrimoine ?

Faire un don familial de sommes d’argent, aussi appelé don manuel, peut être un excellent moyen d’aider vos enfants ou petits-enfants tout en optimisant votre patrimoine. Mais attention, la générosité ne suffit pas : pour bénéficier d’une exonération et réduire les droits à payer, il est essentiel de connaître les règles fiscales en vigueur. Dans cet article, nous vous guiderons à travers les conditions d’exonération, les différents abattements applicables, et les démarches administratives pour déclarer correctement votre donation. Vous découvrirez également comment ces dons s’intègrent dans une stratégie successorale efficace, tout en évitant les erreurs courantes qui pourraient compromettre vos droits et ceux de vos bénéficiaires.

Après avoir lu cet article, vous saurez :

- Comment bénéficier d’une exonération fiscale sur les dons familiaux grâce à l’article 790 G du Code Général des Impôts.

- Quels abattements vous pouvez appliquer pour optimiser vos donations en ligne directe et au-delà.

- Pourquoi et comment enregistrer un don manuel pour sécuriser juridiquement votre donation et éviter des litiges futurs.

- L’impact des donations sur la succession et les précautions à prendre pour protéger les droits des héritiers.

Les fondamentaux du don manuel

Comprendre le don manuel est essentiel pour quiconque souhaite transmettre une partie de son patrimoine à ses proches (enfant ou petit-enfant) tout en optimisant les aspects fiscaux et légaux de cette donation. Cette section vous introduira aux concepts de base des dons familiaux, en commençant par le définir, puis en expliquant les conditions pour bénéficier d'une exonération.

Qu'est-ce que les dons familiaux de sommes d'argent ?

Un don familial de somme d’argent est une donation en numéraire réalisée entre membres d’une même famille, généralement à destination des descendants (enfants, petits-enfants, arrière-petits-enfants).

Ce type de don bénéficie d’un régime fiscal spécifique qui permet, sous certaines conditions, d’être exonéré de droits de donation.

Selon l’article 790 G du Code Général des Impôts (CGI), un donateur peut transmettre jusqu’à 31 865 € tous les 15 ans à un bénéficiaire sans payer de droits de donation.

Ce montant est cumulable avec d’autres abattements en fonction du lien de parenté entre le donateur et le donataire.

Ce don peut être effectués par chèque, virement, mandat ou même en espèces, mais doivent être déclarés à l’administration fiscale pour bénéficier des exonérations et des abattements prévus par la loi.

Ce type de donation est soumis à des conditions d’âge pour le donateur (moins de 80 ans) et de majorité pour le bénéficiaire.

Les conditions pour bénéficier d'une exonération

Pour bénéficier de l’exonération prévue par l’article 790 G du CGI, plusieurs conditions doivent être remplies.

- Tout d’abord, le donateur doit être âgé de moins de 80 ans au moment de la donation.

- Le donataire quant à lui, doit être majeur ou émancipé.

- Le don manuel peut être effectué à destination d’enfants, petits-enfants ou arrière-petits-enfants, et, en l’absence de descendants, à des neveux ou nièces.

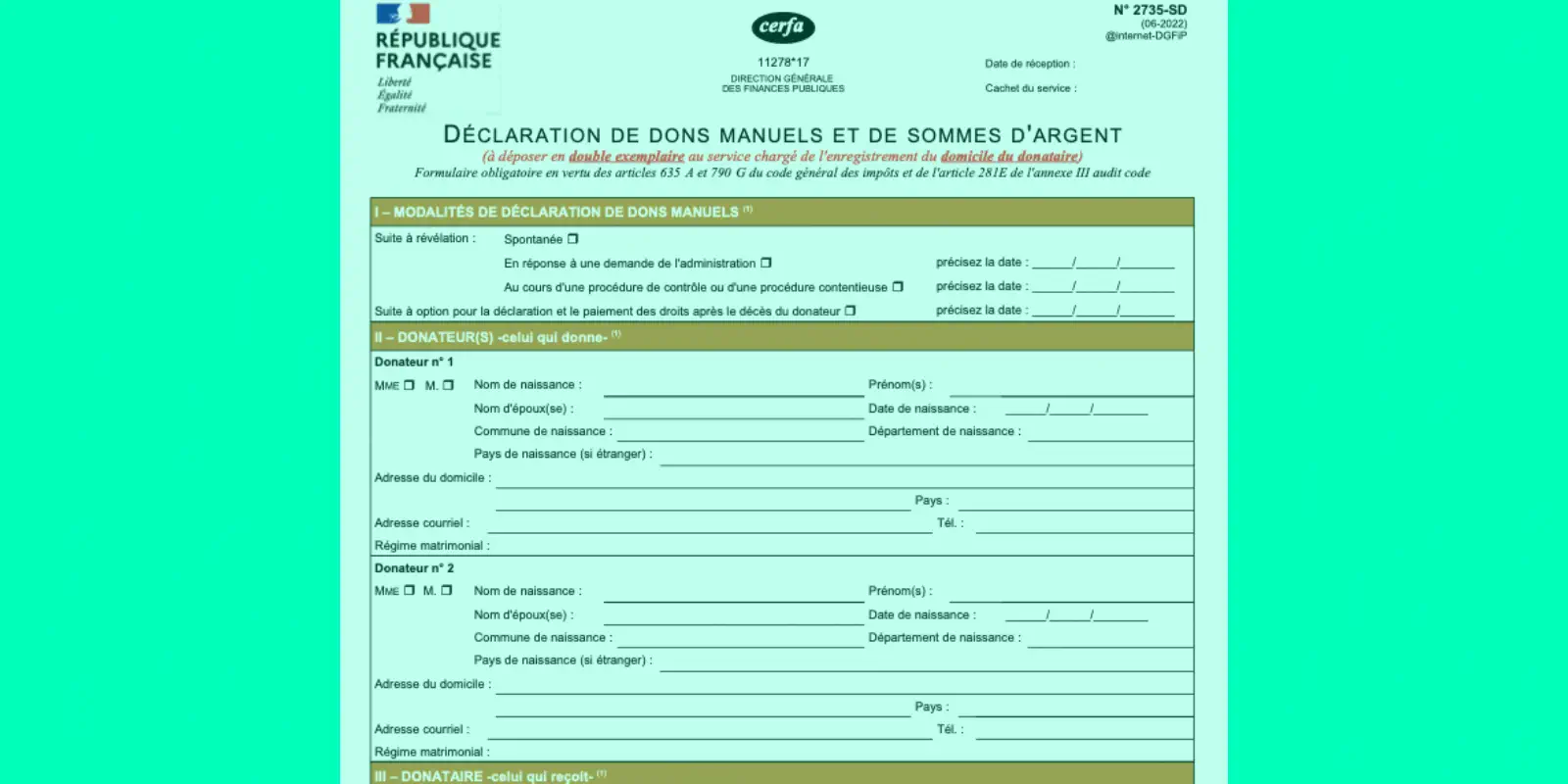

Une fois les conditions d’âge et de lien familial respectées, la donation doit être déclarée à l’administration fiscale, généralement via le formulaire 2735, dans un délai d’un mois suivant le don.

Cette déclaration est indispensable pour bénéficier de l’exonération jusqu’à 31 865 €, qui peut être renouvelée tous les 15 ans pour chaque bénéficiaire.

L’exonération sur le don manuel est cumulable avec d’autres abattements, comme celui prévu pour les personnes handicapées (jusqu’à 159 325 €).

Les aspects fiscaux : exonérations et abattements

Les aspects fiscaux d sont au cœur de la stratégie de transmission patrimoniale. En effet, la législation française prévoit des exonérations spécifiques et des abattements qui permettent de réduire, voire d'annuler, les droits de donation à payer. Cette section vous explique comment fonctionne l’exonération fiscale, ainsi que la procédure pour déclarer correctement un don à l’administration fiscale.

L'exonération fiscale du don manuel : comment ça marche ?

L’exonération fiscale du don manuel est un mécanisme prévu par l’article 790 G du Code Général des Impôts (CGI).

Ce dispositif permet à un donateur de transmettre jusqu’à 31 865 € à un donataire tous les 15 ans sans que ce montant ne soit soumis aux droits de donation. Cette exonération s’applique sous plusieurs conditions : le donateur doit être âgé de moins de 80 ans au moment de la donation, et le donataire doit être majeur ou émancipé.

Le montant exonéré peut être cumulé avec d’autres abattements, notamment celui accordé pour les donations en ligne directe (comme les 100 000 € pour les enfants).

Cette exonération permet de réduire significativement l’imposition sur les transmissions familiales, favorisant ainsi la circulation du patrimoine au sein de la famille tout en respectant les contraintes fiscales. Toutefois, il est essentiel que la donation soit déclarée à l’administration fiscale pour que l’exonération soit appliquée. Cela implique une compréhension claire des formalités administratives et des délais à respecter.

Comment déclarer les dons familiaux de somme d'argent aux impôts ?

La déclaration d’un don familial de somme d’argent est une étape cruciale pour bénéficier des exonérations et abattements fiscaux.

Selon la loi, chaque don doit être déclaré à l’administration fiscale dans un délai d’un mois à compter de sa réalisation.

Cette déclaration peut se faire via le formulaire 2735 que le donataire doit remplir et déposer auprès du service des impôts de son domicile. Ce formulaire inclut des informations détaillées sur le donateur, le donataire, la nature du don (numéraire, bien mobilier, etc.), ainsi que le montant donné.

Si le don est effectué via un acte notarié, le notaire peut se charger de cette formalité. Il est important de comprendre que même si un don est exonéré de droits, il doit être déclaré pour éviter des pénalités en cas de contrôle fiscal.

Le non-respect de cette obligation peut entraîner une réévaluation du don et l’application de droits de donation avec intérêts de retard. Il est donc recommandé de bien suivre les démarches légales pour assurer la validité fiscale du don familial.

Les implications juridiques et successorales

Lorsqu'il s'agit d’un don manuel, il est crucial de comprendre non seulement les aspects fiscaux, mais aussi les implications juridiques et successorales. Cette section explore comment ce don s'intègre dans le cadre plus large de la succession, ainsi que l'importance de son enregistrement.

Le lien entre donations et succession : ce qu'il faut savoir

Les donations réalisées de votre vivant ont un impact direct sur la répartition de votre patrimoine lors de la succession.

Selon l'article 843 du Code civil, toute donation est rapportable à la succession, sauf stipulation contraire. Cela signifie que la valeur des dons effectués de votre vivant sera prise en compte au moment de la répartition de votre héritage. Ce mécanisme vise à garantir que chaque héritier reçoive une part équitable du patrimoine.

Cependant, si un don dépasse la quotité disponible, c’est-à-dire la part de votre patrimoine que vous pouvez librement disposer en dehors de la réserve héréditaire, ce don pourra être réduit pour rétablir l’équilibre entre les héritiers.

Il est donc essentiel de comprendre ces règles pour éviter les conflits futurs et garantir que vos dons respectent les droits des autres héritiers.

L'importance de l'enregistrement des dons manuels

Les dons manuels, qui sont des dons réalisés sans acte notarié (par exemple, un transfert d’argent par chèque ou virement), doivent être déclarés pour être valides juridiquement et fiscalement.

Selon l’article 635 A du Code général des impôts (CGI), l’absence de déclaration d’un don manuel peut entraîner une requalification du don en donation taxable, avec des conséquences fiscales importantes, y compris des pénalités pour non-déclaration. De plus, en cas de décès du donateur, un don manuel non déclaré pourrait être contesté par les autres héritiers, entraînant des litiges successoriaux.

Enregistrer un don manuel permet de sécuriser l’acte et d’éviter toute ambiguïté quant à son existence et à son montant. L’enregistrement peut se faire via une déclaration auprès de l’administration fiscale dans un délai d’un mois après la réalisation du don, en utilisant le formulaire 2735.

Que retenir sur les dons familiaux de sommes d'argent ?

Cet article vous a guidé à travers les aspects des dons familiaux de sommes d’argent, en mettant en lumière les mécanismes d’exonération fiscale et les abattements prévus par la législation française, notamment l’article 790 G du Code Général des Impôts (CGI), qui permet d’exonérer jusqu’à 31 865 € tous les 15 ans sous certaines conditions.

Nous avons également examiné les implications successorales de ces dons, soulignant l’importance de l’enregistrement des dons manuels selon l’article 635 A du CGI pour éviter toute requalification fiscale.

Enfin, nous avons abordé les erreurs courantes à éviter, comme la méconnaissance de la réserve héréditaire et l’omission de déclaration, qui peuvent compromettre les droits des héritiers.

Un avocat spécialisé en droit de la famille et en droit des successions est le professionnel le plus apte à vous conseiller pour optimiser vos dons tout en respectant les obligations légales.

Vos questions et nos réponses sur les dons familiaux de sommes d'argent

Cette section vous apporte des réponses claires aux questions les plus fréquemment posées sur les dons familiaux de sommes d’argent. Elle vous aidera à mieux comprendre les aspects fiscaux, juridiques et successoraux liés à ces dons, tout en vous guidant dans les démarches à suivre.

Un don familial de somme d’argent, aussi appelé don manuel, est une donation en numéraire effectuée entre membres d’une même famille, souvent à destination des enfants ou petits-enfants. Ce type de don bénéficie d’une exonération fiscale spécifique, permettant de transmettre jusqu’à 31 865 € tous les 15 ans sans être soumis aux droits de donation, sous réserve de respecter certaines conditions légales.

Pour bénéficier de l’exonération prévue par l’article 790 G du Code Général des Impôts (CGI), le donateur doit être âgé de moins de 80 ans, et le donataire doit être majeur ou émancipé. Le don doit être déclaré à l’administration fiscale dans le mois suivant sa réalisation pour éviter toute requalification fiscale en cas de contrôle.

L’exonération fiscale permet de transmettre jusqu’à 31 865 € sans paiement de droits de donation, tous les 15 ans, par bénéficiaire. Ce montant est cumulable avec d’autres abattements, tels que celui de 100 000 € applicable en ligne directe entre parents et enfants. Cette exonération est soumise à des conditions strictes, notamment d’âge et de déclaration.

En plus de l’exonération de 31 865 €, chaque parent peut transmettre jusqu’à 100 000 € à chacun de ses enfants sans taxation, grâce à l’abattement en ligne directe. Pour d’autres bénéficiaires, tels que les petits-enfants ou les neveux, des abattements différents s’appliquent, avec des montants variant de 31 865 € à 15 932 €.

Enregistrer un don manuel (don en argent sans acte notarié) est essentiel pour bénéficier des exonérations fiscales et éviter une requalification fiscale. L’article 635 A du CGI exige la déclaration des dons manuels à l’administration fiscale dans un délai d’un mois. Cet enregistrement sécurise juridiquement le don et évite des litiges lors de la succession du donateur.

Les donations faites de votre vivant sont rapportables à la succession, selon l’article 843 du Code civil. Cela signifie que la valeur des dons sera intégrée dans le calcul de la part successorale de chaque héritier. Si un don dépasse la quotité disponible, il peut être réduit pour garantir l’équité entre les héritiers, selon les règles de la réserve héréditaire.

Il est crucial d’éviter de dépasser la réserve héréditaire, de ne pas déclarer les dons manuels, et de mal structurer les donations, ce qui pourrait entraîner des frais de succession élevés pour les bénéficiaires. Une planification minutieuse et le respect des obligations légales permettent d’optimiser la transmission du patrimoine et de préserver les droits des héritiers.